안녕하세요. 투자 76입니다.

마이크로소프트! 우리는 컴퓨터를 항상 이용하지요.

또한 회사에 다니시는 직장인 분들은 MS Office를 많이 이용하실 거라 생각합니다~ : D

윈도 98부터 현재 윈도우 11 그리고 엑셀, 파워포인트, 워드 등 다양한 소프트웨어를 공급하는 마이크로 소프트!

직장인들의 애환이 담긴 미국 배당주, 배당 챔피언, 배당성장주 마이크로소프트에 대해 사업분석, 재무제표, 가치평가를 진행해보겠습니다.

마이크로소프트 (Microsoft, MSFT) 사업분석

미국 배당주, 대표적인 빅 테크 기업인 마이크로소프트는 다양한 컴퓨터 주요 소프트웨어 및 그에 기반한 업무용 소프트웨어, 게임 등 다양한 분야로 발전해 나가고 있습니다.

주요 내용 중, 2022년 연간보고서에 따르면 거의 모든 분야가 상승한 것으로 보이고 있습니다.

클라우드는 32프로 상승하여 912억 달러를 기록하였으며, 상업용 마이크로 오피스 상품 및 클라우드 서비스는 상업용 오피스 365 상품이 18프로 상승한 것에 기인해 13프로 상승하였습니다. 이외 여러분들이 심심할 때마다 찾는 X-box 서비스는 3% 상승하였습니다. (X-box는 구독 서비스도 진행하고 있다고 하니, 게임을 좋아하시는 분들은 찾아보시면 좋을 것 같습니다.)

(마이크로 소프트 2022년 Annual report 해석은 제가 영어실력으로 직접 했기에, 의역이 많습니다... : D)

이야... 누가 봐도 돈을 벌고 있는 게 느껴지는 미국 배당주, 배당 침피언, 배당성장주 마이크로 소프트웨어(Microsoft, MSFT)였습니다.

최종적으로 눈에 보이는 수익은 3%로 성장한 것을 확인할 수 있었습니다.

마이크로소프트 (Microsoft, MSFT) 주가 및 배당금

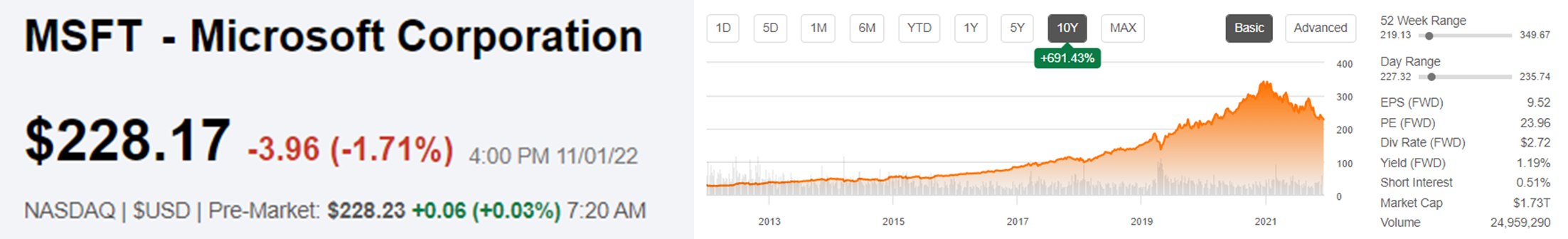

미국 배당주 이자 배당 챔피언, 마이크로소프트는 2022년 11월 2일(수) 기준, 228.17달러(323,202원)를 기록하고 있습니다. (환율 1416.50원 = 1달러)

10년간 691.43% 올랐으며, 장기간 우상향 해왔다는 걸 알 수 있습니다.

- 주주친화적인 기업으로 기업성장과 함께 일정 수익분을 배당금을 꾸준하게 지급해오고 있습니다.

- 마이크로소프트(Microsoft, MSFT)는 19년간 배당성장을 해온 배당 챔피언*으로 현재 주가(228.17달러) 기준 시가배당률은 1.19%(2.72달러)**입니다.

- 마이크로소프트(Microsoft, MSFT)는 2월, 5월, 8월, 11월 배당금을 지급해오고 있습니다.

("에이 뭐야.. 10년간 691.43% 밖에 안 올랐네..." 할 수 있으시겠지만 + 조금 작은 배당금이 있습니다.)

* 배당성장을 19년 연속 성장해온 기업입니다.

* * 배당소득세(15%) 적용 전의 시가배당률입니다.

항상 드리는 말씀이지만, 우리는 주식에 있어 3차원적인 생각을 해야 됩니다.

(매우 중요) 주식투자에서 1차원적 생각은 주가 상승만 생각, 2차원적 생각은 주가 상승과 배당금, 3차원적 생각은 주가 상승, 배당금, 배당금의 성장 : 우리는 3차원적 생각을 하면서 주식을 바라봐야 됩니다. "배당이 미래다."

마이크로소프트 (Microsoft, MSFT) 재무제표

미국 배당주 이자 배당 챔피언, 마이크로소프트는 주가는 출렁되지만, 우리의 매출은 끄덕 없다 라는걸 표현하듯 총 매출액과 영업이익은 코비드 19(코로나)에도 끄떡없는 성장률을 보여주고 있습니다.

2018년 6월부터 2022년 6월까지 총매출액의 연평균 성장률(CAGR)은 17%로 매년 17%의 성장을 해온 것이나 다름이 없습니다. 더욱 엄청난 것은 소프트웨어 기업인 만큼, 영업이익은 최근 5년간 연평균 성장률(CAGR)이 무려 24% 였습니다!

YoY Growth 기준 순이익은 직전 연도 대비 상승률은 18.72%대로 기록되었습니다. 여기서 우리가 생각해야 될 부분은 매년 직전 연도 대비 10% 이상으로 순이익이 성장했다는 부분입니다. 감히 어느 기업이 이렇게 성장할 수 있을까요?....

놀라운 성장 및 성적이라 생각합니다.

마이크로소프트 (Microsoft, MSFT) 가치평가

EPS, PER, PBR 순으로 가치평가에 앞서서, 먼저 우리는 이것들이 무엇인지, 왜 이것을 봐야 되는지를 알아야 됩니다.

쉽게 설명해드릴게요.

기업은 제품 및 서비스를 생산하고 소비자에게 제공합니다. 그 대가로 매출을 올립니다.

또한 생산성을 확보하기 위해 주주들에게 투자를 받아서 회사를 성장시키고 성장한 회사는 더 큰돈을 벌어옵니다.

이에 따라, 많은 세계적인 투자자들이 회사의 근간이 되는 '주식'과 '수익'을 기준으로 비율을 분석하여 가치평가를 하기 시작했습니다.

- EPS (Earning per Share) = 순이익 / 유통주식수 = 1개의 주식 당 수익의 비율

- 1개의 주식이 얼마의 이익을 만들어 왔는지 확인 - PER* (Price Earning Ratio) = 주가 / EPS = 1개의 주식 당 순이익의 비율

- 1개의 주식 당 순이익이 몇 배가 되는지 확인 - PBR* (Price to Book Ratio) = 주가 / 주당순자산가치 = 1개의 주식 당 자산가치의 비율

- PBR이 1이면 회사의 재산을 전부 처분했을 때 딱 그 당시 주가의 투자금만큼만 회수할 수 있다.

* PER이 낮다고 무조건 좋은 건 아닙니다. 기업이 속한 시장여건 변화, 실적 반영 여부, 회사 경쟁력 약화 등 다양한 여건이 반영되어, 잘못 매수하시다가는 '밸류 트랩'(낮은 PER, 낮은 PER 주식 샀는데 가격이 안 올라가는 현상)에 걸리게 됩니다.

자 이제 최근 3년간 재무제표를 기준으로 EPS, PER, PBR 지표를 사용하여 마이크로소프트의 가치를 평가해보겠습니다.

개인적으로 미국 배당주 배당 챔피언 마이크로소프트(Microsoft, MSFT)의 가치를 평가하자면, 2020년 대비 2021년의 가치평가는 굉장히 순조롭게 PER과 PBR이 자리를 잡아가면서 EPS까지 높아지는 순조로운 경향을 많이 보여줬습니다. 현재 마이크로소프트 실적 기반의 성적표는 상승할 것으로 유추가 되지만, TTM(직전 12개월치 합산)의 EPS가 9.29로 2021년 결과보다 낮게 예측이 되어서, 추후 실적에 따른 대응은 주의할 필요가 있어 보입니다.

- TTM(직전 12개월) : PER - / PBR - / EPS 9.29

- 2021년 : PER 24.42 / PBR 10.57 / EPS 9.66

- 2020년 : PER 32.32 / PBR 13.79 / EPS 8.05

이상으로 마이크로소프트에 대한 사업분석 & 기업분석 & 가치평가 포스팅을 마치겠습니다.

긴 글 읽어 주셔서 감사합니다.

"카카오 보드도 운영하고 있습니다. 친구 추가해주시면 더욱 편하게 카카오톡으로도 확인하실 수 있습니다."

https://pf.kakao.com/_xgxeqbxj

Investment of 76th

경제와 주식 적립식 투자로 부자되기

pf.kakao.com

![썸네일-[##_article_related_rep_title_##.]](http://i1.daumcdn.net/thumb/C120x120/?fname=https://img1.daumcdn.net/thumb/R750x0/?scode=mtistory2&fname=https%3A%2F%2Fblog.kakaocdn.net%2Fdn%2FMsLMD%2FbtrQrG4Cynl%2FybonZZDoKXtrgjJa88seY0%2Fimg.png)

![썸네일-[##_article_related_rep_title_##.]](http://i1.daumcdn.net/thumb/C120x120/?fname=https://img1.daumcdn.net/thumb/R750x0/?scode=mtistory2&fname=https%3A%2F%2Fblog.kakaocdn.net%2Fdn%2FIXCEP%2FbtrQr18hoGb%2F9iaw1Qtr2OblElUUkjCiok%2Fimg.png)

![썸네일-[##_article_related_rep_title_##.]](http://i1.daumcdn.net/thumb/C120x120/?fname=https://img1.daumcdn.net/thumb/R750x0/?scode=mtistory2&fname=https%3A%2F%2Fblog.kakaocdn.net%2Fdn%2F0HXyd%2FbtrP6cYr6vL%2Ftn66338ye3icVWTywdoWJ1%2Fimg.png)

![썸네일-[##_article_related_rep_title_##.]](http://i1.daumcdn.net/thumb/C120x120/?fname=https://img1.daumcdn.net/thumb/R750x0/?scode=mtistory2&fname=https%3A%2F%2Fblog.kakaocdn.net%2Fdn%2FIa11b%2FbtrPUocSxE8%2FXEzZtnAuATMbKDtPO4ppk0%2Fimg.png)

댓글